FINANÇAS PESSOAIS À LUZ DA BÍBLIA

FINANÇAS PESSOAIS À LUZ DA BÍBLIA

Por: Daniel Zamboni Correa (daniel@brinveste.com)

Introdução:

O que as finanças têm a ver com a Bíblia? Como um livro tão antigo pode ser útil em nossas finanças pessoais? A Bíblia sequer fala de assuntos monetários? Na verdade, o que os consultores financeiros atualmente ensinam é análogo ao ensino encontrado nas páginas bíblicas. Por incrível que pareça, os princípios de educação financeira básica que aprendemos hoje já são abordados pela Bíblia há vários séculos, sendo ela um livro muito mais atual do que muita gente poderia imaginar. Da mesma forma que os assessores financeiros tratam de orçamento doméstico, poupança, dívidas, etc, as escrituras também abrangem esses temas.

O assunto finanças pessoais querendo ou não diz respeito à maioria das pessoas, é um assunto importante, e, sobretudo, é um assunto bíblico. Aliás, se falássemos na igreja com a mesma frequência com que a Bíblia trata do assunto, falaríamos muito mais vezes sobre o tema.

Abordar finanças pessoais é especialmente desafiador no Brasil, pois o brasileiro médio infelizmente não sabe muito bem como lidar com seu próprio dinheiro. Existem informações, nem sempre disponíveis, é verdade, porém, por uma questão cultural, o brasileiro não se interessa tanto pelo tema e acaba não indo atrás destas informações. Trazendo para o contexto da igreja, ainda que você nunca tenha frequentado uma aula de Economia, ainda que nunca tenha lido um livro sobre finanças, ou nunca tenha lido nada a respeito, se você já leu a Bíblia, certamente já deve ter percebido a quantidade de princípios e ensinamentos financeiros para serem seguidos que Deus nos deixou na sua Palavra. O livro de Oséias diz: “O meu povo está sendo destruído, porque lhe falta o conhecimento” (Os. 4:6). Obviamente Oséias estava se referindo a outro assunto, mas podemos perfeitamente trazer para a área das finanças. De fato, a Universidade do Kansas nos EUA, realizou um levantamento mostrando que o principal motivo de divórcios, juntamente com a infidelidade conjugal, é por razões relacionadas à administração do dinheiro do casal. Portanto, é algo que não pode ser deixado de lado, precisamos levar em consideração, pois infelizmente, tal assunto tem causado separação entre os casais. De que adianta conhecermos o que as Escrituras dizem acerca de determinado tema se não praticarmos?

Em momentos de crise, aqueles que tiverem o mínimo de conhecimento sobre finanças e souberem aplicar tudo aquilo que a Bíblia ensina sobre o assunto, sem dúvida saberão lidar com a crise ao menos com maior facilidade que as demais pessoas.

O que a Bíblia fala a respeito do dinheiro? Segundo o Ministério Crown existem 215 versículos no NT sobre fé, 218 sobre salvação e em toda Bíblia 2.350 versículos sobre finanças. A Bíblia trata de orçamento doméstico, endividamento, poupar para emergências, investimentos… Fica evidente a importância do assunto. Deus, sabendo que boa parte de nossos dias estariam rodeados por questões relacionadas ao dinheiro, que boa parte de nossas preocupações seriam causadas pelas finanças pessoais e que boa parte de nossas tentações estariam nas riquezas, Ele deixou uma série de ensinamentos do início ao fim das Escrituras para servirem de orientação ao ser humano.

Não há como falar a respeito de finanças pessoais sem citar o exemplo de Salomão. No livro dos Reis é narrada a admiração da rainha de Sabá ao conhecer o império de Salomão (1º Rs. 10: 4-7, 23). Porém, o intuito aqui não é focalizar na história de Salomão, e sim verificar que, tendo recebido sabedoria do próprio Deus, sendo um rei próspero em Israel, e, principalmente, tendo sido inspirado ao escrever alguns livros bíblicos, ele tem muita credibilidade para falar do assunto. De fato, o livro de Provérbios e Eclesiastes estão repletos de conselhos sobre como lidar com os próprios recursos financeiros.

Antes de entrarmos na parte prática do assunto, é importante observar que a Bíblia deixa muito claro no livro de 1º Timóteo (1º Tm. 6:10) que o problema está em amar ao dinheiro, não em possuí-lo. O amor ao dinheiro que é o problema. Afinal, o dinheiro não é e nem deixa de ser espiritual, ele é apenas dinheiro, somente um instrumento. Se bem usado, pode trazer benefícios, porém, se mal usado, trará prejuízos, não apenas financeiros. Talvez prejuízos piores que os meramente financeiros.

Do início ao fim da Bíblia podemos encontrar personagens que tiveram muitos bens, mas ainda assim estavam com o coração em Deus. Como por exemplo, o próprio Salomão, José do Egito, José de Arimatéia no Novo Testamento, e vários outros. Davi talvez seja o melhor exemplo, pois o próprio Deus chama Davi de “homem segundo o meu coração” (At. 13:22). Davi era muito rico, possuía bens, era rei, mas ainda assim tinha o coração em Deus. Desta forma, vemos claramente que Deus está muito mais preocupado com nosso coração do que com o dinheiro que temos ou deixamos de ter. Ele está muito mais preocupado com a nossa relação com estes bens do que propriamente com estes bens que possuímos ou deixamos de possuir. Até porque, sendo uma ferramenta, o dinheiro pode tanto solucionar como criar problemas, dependendo da maneira como for empregado. O livro de Eclesiastes contém vários exemplos de passagens que ilustram benefícios e problemas trazidos pelo dinheiro (Ec. 7:12 / Ec. 5:12).

Outro ponto, é que a saúde financeira tem pouca relação com o tamanho do salário (Sl 128:2 / 1º Ts 4:11-12). Muitas pessoas ganham bem, mas devido ao alto nível de despesas e gastos, não conseguem equilibrar as finanças, e, infelizmente, acabam com um capital de uma vida toda. É perfeitamente possível para alguém que ganhem 1 salário mínimo ter saúde financeira e equilíbrio no orçamento. Enquanto outra pessoa pode ganhar 10 salários mínimos e ter uma vida financeira de dívidas e desequilíbrio. Claro que pode ser mais fácil para os privilegiados com maiores salários, enquanto alguém que ganhe pouco terá que ter uma disciplina maior e se privar de certos gastos para atingir a saúde financeira. No entanto, é encorajador saber que é possível sim equilibrar o orçamento doméstico mesmo tendo um salário pequeno.

Orçamento Doméstico:

Em relação aos hábitos de consumo (Is. 55:2), nós podemos ler no livro de Provérbios: “Tesouro desejável e azeite há na casa do sábio, mas o homem insensato os desperdiça” (Pv. 21:20). Aqui Salomão relata uma atitude de alguém que poupa, e chama esta pessoa de sábia, e relata também a atitude de alguém de desperdiça seus recursos, e chama esta pessoa de insensata. Possivelmente a forma mais comum de desperdiçarmos nossos recursos hoje em dia seja através dos padrões de consumo. Vivemos em uma cultura do consumismo, rodeados por instituições e pessoas que nos estimulam a consumir determinados bens ou serviços que muitas vezes nem sequer precisamos ou consumiremos. O próprio marketing, seja via TV, internet, ou qualquer outro veículo, está sempre nos impulsionando na direção de um consumismo sem reflexão quanto aos nossos meios de pagamento. Também temos o exemplo do crédito pessoal, seja ele governamental ou bancário, que mesmo em momentos de crise, é relativamente fácil de ser conseguido, resultando frequentemente em endividamento causado pelo consumo. Mesmo que algo custe 1 real, se não for consumido, simplesmente perderemos 1 real. Com certeza podemos enumerar várias situações em que consumidos algo somente porque estava barato, porém, no final das contas, nem sequer chegamos a consumir tal bem.

Até aqui já podemos chegar a nossa primeira conclusão, de que o dinheiro, quando bem administrado, desde que não tome o lugar de Deus, desde que não tome o lugar da família, desde que não tome o lugar dos amigos ou de qualquer outra coisa em que ele não deve tomar o lugar, pode ser sim considerado uma benção. Pois, sendo apenas um instrumento, serve para que objetivos financeiros sejam atingidos. Todos nós temos desejos de consumos ou objetivos financeiros. Quem não gostaria, por exemplo, de chegar a um restaurante, pegar o menú, escolher sua refeição pelo lado esquerdo do menú, e não pelo lado direito, que é o lado dos preços? Quem não gostaria da fazer uma viagem com os filhos, o marido ou esposa para, digamos, a Europa? Quem não gostaria de pode pagar a faculdade dos filhos? Ou, melhor ainda, pagar boas escolas para que no futuro não seja necessário gastar com faculdade? Quem não gostaria da fazer uma festa de casamento inesquecível? Quem não gostaria de ter um carro mais confortável? Ou, trazendo para o contexto da igreja, todas as vezes em que missionários vierem nos visitar, oferecermos a eles não apenas oração, mas também uma ajuda financeira que é tão necessária? Dependendo do país no qual o missionário vive, qualquer quantia pode fazer uma enorme diferença. Além desses, diversos outros exemplos de objetivos financeiros poderiam ser citados. Importante notar que são desejos totalmente legítimos e plausíveis na maioria dos casos. No entanto, para que tais objetivos se tornem realidade, é preciso planejamento financeiro, feito através de um orçamento doméstico. No livro de Lucas, Jesus diz: “Pois qual de vós, pretendendo construir uma torre, não se assenta primeiro para calcular a despesa e verificar se tem os meios para a concluir?” (Lc. 14:28). Aqui Jesus está dando uma lição de orçamento doméstico, dizendo que se alguém quiser construir ou comprar algum bem, é necessário primeiro se sentar para calcular as despesas e verificar se determinado negócio cabe no orçamento.

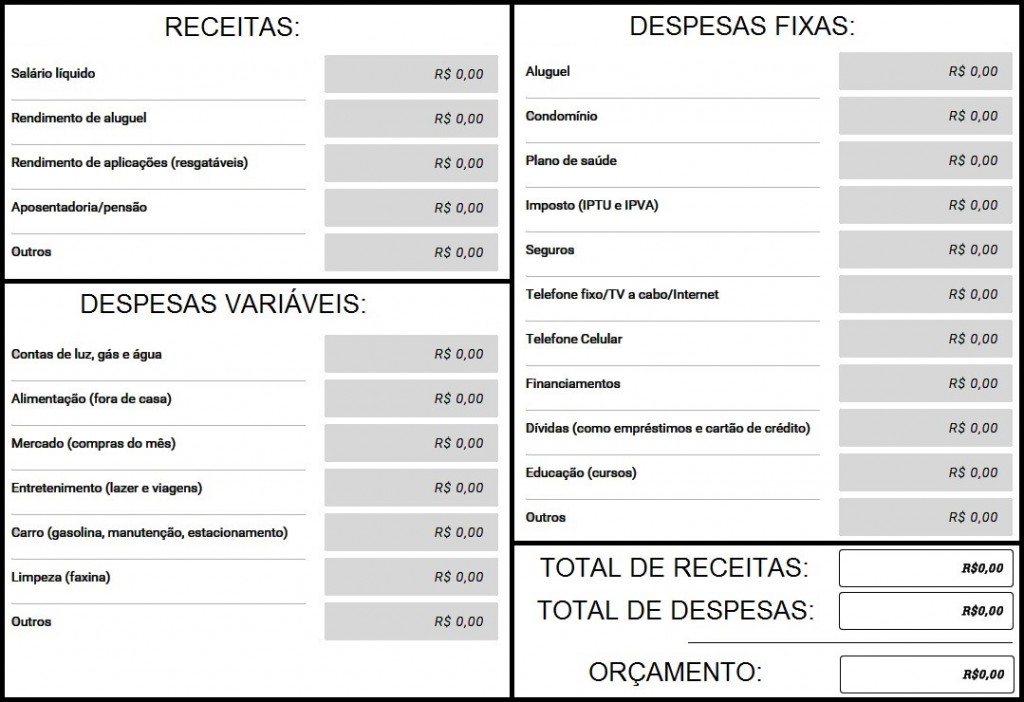

Veja um exemplo de planilha para o registro de despesas e receitas, ou seja, orçamento doméstico:

No campo das “receitas”, a família deve anotar os rendimentos. A maior parte dos brasileiros tem como única fonte de renda o salário, porém, algumas pessoas podem receber renda de aluguéis, dividendos em ações, etc. O importante é que qualquer rendimento que a família receba seja anotado no campo das receitas. As “despesas” são divididas entre as “fixas” e as “variáveis”. Quanto mais detalhado for o registro, mais benefícios a família colherá de um orçamento bem organizado. Após registrar todas as entradas e saídas de recursos, a família somará todas as receitas e despesas para verificar o saldo final. Este é apenas um exemplo de planilha, a internet está repleta de conteúdo neste sentido, cada família deve encontrar a forma que achar mais adequada e fácil para realizar este acompanhamento. O essencial é que haja alguma forma de controle e planejamento financeiro. Algo interessante a ser feito é anotar no papel, ao lado desse orçamento doméstico, algum objetivo financeiro que o indivíduo ou família venha a ter, e quanto será necessário poupar para que este desejo seja concretizado. Querendo ou não, quando colocamos no papel determinado objetivo, nos tornamos mais comprometidos com sua realização.

Após a planilha orçamentária ter sido concluída, é possível que a família se encontre em 3 situações diferentes. A situação deficitária, na qual a família gasta mais do que ganha, ficando no vermelho, geralmente com dívidas. A situação neutra (equilibrada), na qual a família não possui dívidas, mas também não consegue guardar nada do que ganha. E a situação mais desejável, a superavitária, na qual a família gasta menos do que ganha e é capaz de economizar todos os meses.

Começaremos tratando da situação de dívidas. A Bíblia no livro de Provérbios desencoraja a contração de dívidas, o endividamento, nós lemos: “…e o que toma emprestado é servo do que empresta” e também: “pois, se não tens com que pagar, por que arriscas perder a cama de debaixo de ti?” (Pv. 22:7,27). Em Deuteronômio o ter recursos para poder emprestar era visto como um sinal de benção, enquanto que o ter que pedir emprestado era considerado de modo oposto (Dt. 28:12). Paulo é ainda mais enfático dizendo “a ninguém fiqueis devendo” (Rm. 13:8). Se Paulo conhecesse o Brasil talvez ele dissesse “a ninguém fiqueis devendo especialmente se você for brasileiro”, uma vez que o Brasil historicamente sempre foi um dos piores países para se endividar, devido à alta taxa de juros reais praticada. Ter recursos aplicados a juros no Brasil habitualmente têm sido vantajoso, no entanto, ter que pegar emprestado sempre foi muito caro.

Como se livrar das dívidas? Uma atitude inteligente seria, caso você tenha dívidas e simultaneamente dinheiro aplicado, é bem possível que suas dívidas cobrem um juro bem mais alto do que o rendimento de suas aplicações, portanto, pagar tais dívidas, ou ao menos parte delas com os recursos aplicados, é uma alternativa inteligente financeiramente. Outra atitude seria dar preferência ao pagamento das dívidas que possuírem juros mais altos e depois pagar as que possuem juros mais baixos, pois desta forma evita-se que a bola de neve do endividamento cresça ainda mais rapidamente. Infelizmente existem algumas famílias tão endividadas que a solução seria tentar renegociar as dívidas com os bancos. Os bancos, sabendo que em certas situações é preferível receber um pouco a não receber nada, aceitam a renegociação. O ideal é tentar evitar que se chegue a este ponto.

Vale uma observação acerca de algumas “dívidas”, que embora sejam consideradas dívidas, estão mais para subsídios do governo. Programas de financiamento habitacional ou financiamento universitário, por exemplo, são subsidiados pelo governo com juros muito pequenos. Na verdade, muitas pessoas nunca teriam a casa própria ou nunca pisariam em uma universidade se não fosse pela existência desses programas. Assim sendo, estas são situações muito diferentes, com juros incomparáveis aos usualmente cobrados pelas instituições bancárias.

A segunda situação na qual a família pode se encontrar após fazer o orçamento doméstico, é uma situação neutra, de equilíbrio, a família não possui dívidas, mas também não consegue formar nenhuma reserva financeira. Outro personagem bíblico que não pode deixar de ser mencionado quando o assunto são as finanças pessoais, é José do Egito. José guardou para emergência. Sabendo que haveria sete anos de colheita farta, ele guardou uma parte dos cereais nesses anos de prosperidade. Os sete anos que se seguiram foram de grande escassez, as plantações não produziram alimento na quantidade suficiente para cobrir a demanda da população, mas José havia se preparado para este período de dificuldades (Gn. 41:29-36). Da mesma forma, as famílias precisam constituir uma reserva financeira para os momentos de emergência. Qualquer pessoa está sujeita às despesas inesperadas, ninguém começa a poupar hoje porque sabe que daqui a um mês baterá o carro, essas coisas acontecem sem que ninguém esteja esperando. Ou, por exemplo, algum gasto médico que surge em função de uma doença. São várias as situações que podem gerar despesas repentinas e qualquer um está sujeito a isso. Porém, quando a família não possui nenhuma reserva financeira, ela acaba tendo que pedir ajuda a outros familiares, amigos, e o que é pior, aos bancos. Quando há alguma reserva financeira, torna-se bem mais confortável passar por situações de imprevisto. A narrativa bíblica segue dizendo que os vizinhos do Egito estavam comercializando alimento com o Egito, pois era o único país que havia se preparado para o momento de crise.

A última condição que a família pode se encontrar após fazer o orçamento doméstico, é a condição de poupador, na qual os rendimentos são maiores que os gastos, circunstância mais desejada (Pv. 21:20). Em Provérbios lemos: “Vai ter com a formiga, ó preguiçoso, considera os seus caminhos e sê sábio. Não tendo ela chefe, nem oficial, nem comandante, no estio, prepara o seu pão, na sega, ajunta o seu mantimento” (Pv. 6:6-8). Essa é uma bela analogia que a Bíblia faz com a formiga em relação ao ato de economizar. É verdade que muita gente tem dificuldade em poupar. Muitos não possuem a disciplina necessária. O que geralmente acontece quando recebemos nosso salário é que pagamos o dono da padaria, o dono do cinema, o dono do restaurante, etc. Sendo que ao final não sobra nada pra gente. Um princípio encontrado em qualquer bom livro sobre finanças é o princípio do “pague-se primeiro”. O ideal é que assim que o salário for recebido, a quantia destinada à formação de uma reserva financeira já seja separada. Essa é uma ótima dica para aqueles que têm dificuldade em poupar. Separe primeiro o dinheiro que será poupado e só depois arque com as demais despesas.

Esta é uma tabela de formação de capital:

A tabela simula o que teria acontecido se alguém sem nenhum dinheiro hoje, decidisse poupar R$ 130 ao mês durante um período de 20 anos com juros de 10% a.a. Fica evidente o quanto o fator tempo é capaz de multiplicar pequenas quantias poupadas regularmente em razão dos juros compostos. Neste exemplo, após os 20 anos, a quantia total seria de 100 mil reais. Digamos que seu filho tenha nascido hoje e você queira ter recursos para pagar uma boa faculdade quando ele fizer 18 anos. Se você poupar R$ 130 mensais nas condições acima, ao longo de 18 anos teria acumulado 80 mil reais, suficiente para pagar uma boa universidade (com exceção de Medicina!). Ou, digamos que hoje seja seu primeiro dia na faculdade e você que queira ter dinheiro para pagar a formatura. Economizando os R$ 130 mensais, em 5 anos, ao final da faculdade, teria a quantia de 10 mil, suficiente para a formatura e ainda uma boa viagem com a família. E assim por diante… É importante notar que na simulação acima mais de 2/3 do montante total foram provenientes dos juros compostos, e menos de 1/3 vieram dos próprios depósitos mensais, mostrando o poder dos juros compostos no decorrer do tempo.

Aplicações Financeiras:

Falamos sobre vários assuntos até aqui, mas esta última parte provavelmente será a mais prática e interessante, abordaremos as aplicações financeiras disponíveis. Fizemos nosso orçamento, quitamos nossas dívidas e começamos a poupar parte da nossa renda todos os meses. O que fazer agora com os recursos poupados? Investir! A Bíblia cita algumas passagens sobre investimentos (Pv. 21:5), inclusive uma das virtudes da mulher virtuosa de Provérbios capítulo 31, são os investimentos, é narrada uma mulher que aplica seus recursos (Pv. 31:16).

A famosa caderneta de poupança infelizmente não tem mais conseguido cobrir a inflação. Em outras palavras, mesmo que o valor aplicado aumente numericamente, não há elevação no poder de compra, eventualmente podendo ocorrer perda de valor real da aplicação. Deste modo, a inflação é algo relevante, deve ser levada em consideração no momento de escolhermos as aplicações financeiras, uma vez que corrói o poder de compra dos brasileiros. Alguém poderia argumentar que ao menos a caderneta é uma aplicação segura, possivelmente por conta do medo que o brasileiro sente do passado. Não é por menos, já que no final da década de 1980 e início da década de 1990 nossa inflação era estratosférica, o desemprego estava elevado, a economia passando por dificuldades, não tínhamos sequer uma moeda definida! Atualmente a situação é outra, hoje temos estabilidade monetária proporcionada pelo Plano Real, e querendo ou não, o ambiente é muito mais propício para a realização de aplicações financeiras.

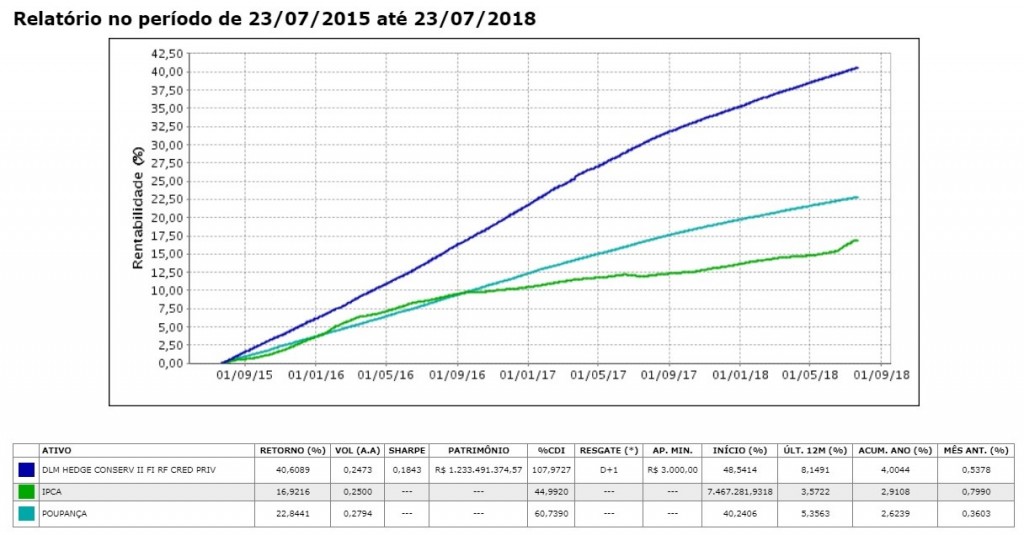

Segue um comparativo entre rentabilidades dos investimentos apenas para exemplificar o quanto podem ser diferentes. Dê uma olhada:

Fonte: http://www.xpi.com.br/investimentos/fundos-de-investimento/compare-os-fundos.aspx

No período de 3 anos a caderneta de poupança mal conseguiu cobrir a inflação, em outras palavras, os aplicadores no período obtiveram pouco ganho real. Este fundo “DLM” é apenas um exemplo dentre centenas de outros fundos existentes no mercado que conseguiram no período manter o poder de compra do aplicador proporcionando um lucro real.

A maior parte das pessoas desconhece, mas os aplicadores da caderneta de poupança contam com o FGC (Fundo Garantidor de Crédito) para valores até 250 mil reais caso a instituição bancária entre em dificuldades financeiras. Felizmente hoje é um pouco mais raro no Brasil que alguma instituição financeira de grande ou médio porte venha a falir, pois nossa legislação não permite que elas se alavanquem tanto quando os bancos no exterior. No entanto, na hipótese de problemas financeiros, os aplicadores de poupança estão resguardados até 250 mil por instituição e por CPF. O que a maioria também desconhece é que os CDBs dos bancos igualmente contam com o FGC, porém com rentabilidades historicamente superiores, muitas vezes o dobro da caderneta de poupança. Portando, duas aplicações com a mesma segurança, mas com rentabilidades significativamente diferentes. Só isso já seria motivo suficiente para revermos nossos investimentos em caderneta de poupança. Outra opção que tem se popularizado cada vez mais são as LCIs (Letra do Crédito Imobiliário). Elas também contam com a mesma garantia do FGC até os 250 mil e além de tudo são isentas de IR. Tal isenção fez com que um grande fluxo de capitais fosse direcionado às LCIs. Existem também os fundos de investimentos, relativamente comum entre os brasileiros. Geralmente são aplicações flexíveis e acessíveis. São centenas de fundos, vários com rentabilidades ainda maiores do que o fundo exemplificado no comparativo acima. Existem também os títulos públicos. Teoricamente são aplicações livre de risco, pois o próprio governo Federal garante o pagamento dos juros e do principal. De fato estão entre as formas de investimentos mais seguras, bem interessante considerá-los. Os títulos privados são para pessoas com um apetite um pouco maior ao risco, mas ainda assim estão dentro da categoria de aplicações conservadoras. Muitos títulos privados possuem isenção de IR, o que proporciona uma rentabilidade ainda mais atrativa. Além dessas, há diversas alternativas de investimento no mercado financeiro. Na maioria das vezes nossos recursos poderiam estar mais bem alocados, precisamos nos atentar a isso. Que Deus nos abençoe e nos dê sabedoria quanto às decisões relativas às nossas finanças pessoais!